|

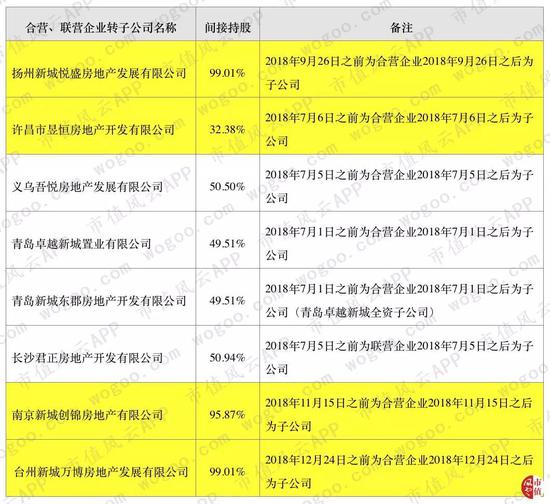

总结关键的一点就是:租金收入是投资性房地产评估增值的关键。 新城控股约一半的吾悦广场分布于三四线城市,即使资产价值重估常常作为会计调节的工具,但一方面三四线租金收入不可能持续暴涨,资产价值重估带来的收益暴涨暴增不可持续,另一方面资产价值重估也是没有真金白银的“账面利润”。 2、投资收益与选择性并表 2018年,新城控股的投资收益为22.67亿元,同比增长321.02%。 其中,合营、联营企业转子公司带来了6.77亿元投资收益,占公司2018年归母净利润的6.45%。新城控股原合营企业转子公司时,主要是子公司存货评估增值带来了收益。 为什么从长期股权投资到作为子公司并表处理,摇身一变就能变出6.77亿元的投资收益呢?因为,按照企业会计准则规定,合表时,原持有的股权会按合表日的公允价进行重新计量,与原来股权账面价值的差异,就是“变出来的收益”,其本质仍然可看作是资产重估创造的收益。 2016年及2017年,新城控股合、联营企业转为子公司产生的投资收益分别为0.46亿元、2.62亿元,而到了2018年,这部分投资收益增加得更多。 下表为2018年合营、联营企业转子公司的具体明细:  (数据来源:公司公告) (数据来源:公司公告)

新城控股对相关股权投资是否选择性并表以调节利润优化财务指标?接下来我们来看2018年其中几家从合营企业转子公司(上表已标黄)的具体情况。 (1)许昌昱恒 2018年,公司通过协议约定方式,将持股49.51%的青岛卓越和持股50.50%的义乌吾悦并表;通过收购许昌昱恒1%股权和进行协议约定的方式,将持股32.38%的许昌昱恒并表。 是否存在通过收购少量股权或签署相关协议,变更子公司会计核算方法以调节利润,这是上交所质疑的问题之一。虽然公司洋洋洒洒几千字对该问题进行了周密的回复,但进一步核查后,我们仍然发现隐藏其中的矛盾。 按照2018年年报披露信息,许昌昱恒2018年7月6日之前为新城控股的合营企业,2018年7月6日之后为其子公司,即并表日为2018年7月6日。 不过,许昌昱恒其中的一个间接控股股东,为上市公司中南建设(8.930, -0.27, -2.93%)(000961.SZ)。2018年11月19日,中南建设发布《关于新增为子公司融资提供担保的公告》中,许昌昱恒作为其子公司赫然在列。  (数据来源:中南建设《关于新增为子公司融资提供担保的公告》) (数据来源:中南建设《关于新增为子公司融资提供担保的公告》)

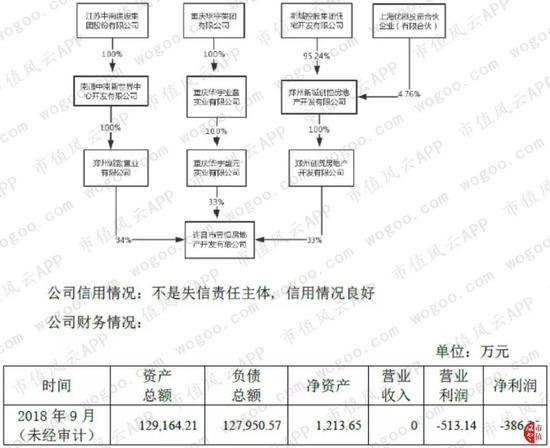

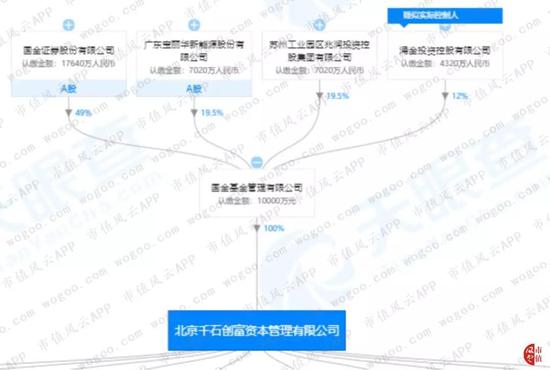

按照中南建设的公告,至少在2018年11月19日及以前,许昌昱恒都为中南建设的子公司,而新城控股年报中披露,自2018年7月6日开始,许昌昱恒为新城控股的子公司,两家公司的数据出现了矛盾。 (2)扬州悦盛 扬州新城悦盛房地产发展有限公司最初由新城控股新设成立,成立时间为2016年7月25日。 2016年12月26日,北京千石创富资本管理有限公司以1亿元取得扬州悦盛20%股权,新城控股对扬州悦盛的持股比例则下降至80%。当时,新城控股认为与其他投资方对扬州悦盛为共同控制,故对持股80%的扬州悦盛作为合营企业,以权益法核算。 另一股东方的基金背景也引起我们的注意。公开数据显示,扬州悦盛的另一股东方北京千石创富资本管理有限公司,为国金基金管理有限公司的子公司,主要从事资产管理业务。

以下几点说明新城控股可能对扬州悦盛选择性并表: 第一,扬州悦盛的法人在2018年10月10日之前一直为梁志诚,而梁志诚曾为新城控股财务负责人,2015年3月30日至2018年3月29日任职新城控股董事及副总裁,2018年4月4日至今为新城控股董事及联席总裁。 新城控股对扬州悦盛持股80%,而另一股东方北京千石创富资本管理有限公司并非专业地产开发公司,既出大钱又出人担任法人的新城控股竟不能控制项目开发公司? 第二,2016年及2017年,扬州悦盛分别亏损700.00万元、8,677.25万元(6,941.80万元/80%)。2018年扬州悦盛的具体盈利数未见披露,但从披露的2018年9月26日(购买日)至2018年12月31日期间,扬州悦盛实现净利润26,717.70万元推测,扬州悦盛2018年应该已经盈利,且业绩不会太差,新城控股选择了在这一年以10,940.08万元现金购买另一股东方20%的股权。 最后,从2016年12月26日入股至2018年9月26日退出,北京千石创富资本管理有限公司最终获得的收益为942.08万元(10,940.08万元-10,000万元),按持有1年9个月平均测算,年化收益率仅5.38%,股权收益率实在太低。 要知道,新城控股2018年度的加权净资产收益率高达41.91%,即使2017年也有34.18%,且扬州悦盛2018年最后三个多月就有净利润26,717.70万元了。 北京千石创富资本管理有限公司为什么选择在这时候“急流勇退”?股权投资不是做慈善,这实在不像股权投资。 (3)南京创锦 南京新城创锦房地产有限公司,成立于2015年11月25日,成立之初法定代表人为王振华。 在2015年年报中,南京创锦为新城控股的间接控股子公司,当年其净利润为亏损78.71万元。 2016年4月13日,南京创锦的法人变更为新城控股的副总裁唐云龙。 2016年6月28日,南京德顺房产开发有公司向南京创锦注资20,000.00万元,新城控股持股比例被稀释至70.15%。这时,新城控股根据相关投资协议及章程,将南京创锦由子公司转为合营企业。2016年,南京创锦净利润亏损1,345.00万元。 2018年11月15日,新城控股又以223,81.78万元现金从南京德顺房地产开发有限公司手上买回了南京创锦29.85%的股权。这时,南京创锦又由合营企业变为了新城控股的子公司。 而与新城控股来回倒腾南京创锦的南京德顺房地产开发有限公司,目前还参股了南京新城万博房地产开发有限公司(持股30%)及佛山鼎域房地产有限公司(持股30%),而新城控股分别持有这两家公司剩余各70%股权,但新城控股将这两家公司作为合营企业核算。  (数据来源:天眼查) (数据来源:天眼查)

南京新城万博房地产开发有限公司及佛山鼎域房地产有限公司均由新城控股在2017年新设成立。2017年11月17日,南京德顺房产开发有限公司向佛山鼎域房地产有限公司注资人民币15,000.00万元,新城控股持股比例被稀释至70%;2017年8月9日,南京德顺房产开发有限公司向南京新城万博房地产开发有限公司注资人民币9,900.00万元,新城控股持股比例被稀释至70%。 可以看出,南京德顺房地产开发有限公司与新城控股有着良好的业务合作关系。 在新城控股的财报上,南京创锦经历了从子公司到合营企业,又从合营企业到子公司的角色转化,这是新城控股的经营需要。在2018年从合营企业转为子公司时,南京创锦的净资产评估增值了20,244.79万元。 另外,从2016年6月28日入股至2018年11月15日退出,在约28个月的持有期,南京德顺房地产开发有限公司所持南京创锦20,000.00万元的股权投资,最终收益为2,381.78万元(223,81.78万元-20,000.00万元),平均年化收益率仅为5.10%。 |

另一视角

换一换- 微信客户服务平台(微信诞生于哪一年)

- 北京整体喷砂机械厂家排名并附上它们的简要介绍

- 创业分析和综合分析一样吗?(不同概念的不同场景)

- ppp项目贷款怎么申请和审批?

- 360贷款投诉电话大全(快速解决贷款问题,让你安心借款)

- 2023元旦高速公路有免费吗?

- 现在的取暖煤真的降价了吗?

- 煤炭价格下月能降下来吗?

- 煤炭价格为什么会爆涨?

- 我们这边现在一吨自己烧锅炉的1400—1800元了,你们那里多少钱啊

- 美元在国际贸易中的关键作用及其对全球经济的影响

- 广东又开始限电了,是不是制造业产能过剩了?

- mg通胀连续超记录之后,还会怎么走?

- 欧盟提出应对气候变化一揽子计划,企业和消费者将受到哪些影响?

- 苏伊士运河被堵事件分析

- 苏伊士运河被堵,长荣公司预计赔多少钱?

- 为什么日本作为发达国家,日元却这么不值钱?

- 澳大利亚铜精矿出口暴跌80%,澳企还能顶得住吗?

- 听说在新西兰居住超过10年,到65岁就可以领取退休金对吗?

- 俄罗斯真的有全民免费医疗吗?

- 猎豹贷款上征信吗?全面解析其对个人信用的影响与应对策略

- 网贷上了征信还能贷款吗?了解银行贷款审批的影响和对策

- 小额贷款逾期不还?后果比你想象的更严重,了解五大影响防止入坑

- 无需征信秒下款!汇总5个1万元以上的网贷口子,快速缓解资金压力

- 盘点5个正规大额分期贷款平台,支持借10万分24期,轻松解决资金

- 正规可靠的小额贷款平台有哪些?推荐5个安全小贷平台

- 不看征信百分百通过的贷款平台有哪些?详解5个审核宽松的贷款平

- 大数据花了也能轻松借款!2024年五大宽松审核网贷平台推荐

- 2024年稳定放款的五大网贷平台,快速申请轻松解困

- 2024年不查征信大数据且快速通过的贷款平台推荐

- 网贷逾期一年多,没人催收也没被起诉?

- P2P里的借方都可以不还钱了吗?为何不归为“失信”人?

- 如果网贷全面取缔来临,出借人和借款人,哪一个最受益?

- 卢志强从未投资团贷网 22万出借人觉得呢?

- 有多少人受了P2P的亏?有多少人投进去的钱拿不回来的?

- 手机hao被盗用,申请网贷,金融机构找我追款,怎么处理?

- 平台进行协商后要求借款者只还本金,不还征信会受到影响吗?

- 借了网贷钱后,还款也有套路?

- 欠了一大笔网贷,即将全面逾期,应该如何度过这个时期?

- 网贷逾期后,这个还款协议千万不能签!否则这辈子别想还清知道吗

- 创业板市场概述和开通创业板的条件介绍

- 深圳低佣金炒股开户方法

- 十大证券公司,哪个开户佣金费率最低?

- 新手小白玩股票怎么开户?

- 北京证券交易所做市交易业务详解

- 2023年全面注册制交易规则及其影响

- 股票坐轿子与抬轿子解析

- 可转债解析:兼具债权与股权的投资品种

- 招商银行网上银行官网(如何在网上开通招商银行的电子银行)

- 12378网贷协商还款有用吗(12378协商还款技巧)

- 是高市净率好还是低市净率好?

- 为什么最近很多人买基金都亏了?

- 基金都是牛市赚大钱,熊市亏大钱,为什么出现这样的情况?

- 为什么很多新基民喜欢买新基金?

- 首只ETF发行失败,基金募资失败或被清盘,投资者有哪些损失?

- 按照排行榜买基金,为什么总受伤?

- 100万用来买大盘基金,年收益用来当生活费,能不能做到一辈子不

- 投资者买基金时,买的是什么?

- “爆款基金”值得投资吗?

- 基金的表现,会均值回归吗?

- 如何看待那些把人民币兑换成美元现金放在家里的人?

- 今日人民币最新外汇牌价查询(2021年11月12号)

- 今日人民币最新外汇牌价查询(2021年11月11号)

- 今日人民币最新外汇牌价查询(2021年11月9号)

- usa的钱我们叫美元,那人民币走出国门,在国外叫什么?

- 今日人民币最新外汇牌价查询(2021年11月7号)

- 今日人民币最新外汇牌价查询(2021年11月6号)

- 今日人民币最新外汇牌价查询(2021年11月4号)

- 今日人民币最新外汇牌价查询(2021年11月2号)

- 今日人民币最新外汇牌价查询(2021年11月1号)

- 第24届冬奥会铜合金纪念币预约为何没有出现“秒杀”?

- 河南发现50吨特大金矿,对世界金价有影响吗?

- 个人储备较多黄金算违法吗?

- 可以把手里的闲钱买成黄金,来抵御货币贬值?

- 现货黄金行情分析软件下载后怎么做?

- 黄金典当和黄金回收,哪种方式好?

- Taper临近,滞胀担忧来袭,黄金真能翻身吗?

- 黄金现在跌到多少钱一克了?

- 非农数据“爆冷”,金价后续又将有怎样的走势?

- 2021年10月11号金店黄金价格今天多少一克?

- 2024元旦哪天是法定节假日呢英语 2024元旦是星期几

- 2023元旦高速收费吗现在 2023元旦为啥不免高速费

- 2023元旦农历日期 23年元旦时间

- 2023元旦哪天算加班呢视频 2023劳动节哪天算加班

- 2023元旦放假时间表图片大全 23年元旦假期安排

- 2023元旦海报宣传语图片 2023年元旦海报宣传语

- 2023元旦法定节假日是几天休息 2023法定节假日放假安排

- 2023元旦法定节假日是哪几天 2023年1月份国家法定假期几天

- 2023元旦节高速免费几天 2023年元旦免过路费吗

- 2024元旦要补班么 2024跨年是星期几

- 宝马金融贷款操作指南(详解宝马金融贷款流程)

- 夫妻两人每人月薪3000,工作稳定,小县城,能养的起比亚迪汉吗?

- 最近大雪,很多电动汽车都开不了了,电动汽车的发展之路是不是还

- 网友都说小米汽车以后会超越特斯拉,在技术上有实现的可能性吗?

- 特斯拉生产供应链基本都靠中国,为什么我们不能成,特斯拉能成?

- 汽车传感器市场分析,国产机会如何?

- 大家聊聊今年汽车行业市场行业现状与趋势?

- 存一万给一辆电动车,银行为什么那么大方?

- 为什么有那么多人骑电动车上班?

- 你觉得自动驾驶的前景如何?

- 中国城市GDP排名2020年排行榜-2020全国GDP省份排名一览表

- 2020年中国区块链企业百强榜

- 2019年全球银行千强排名,中国包揽前四,总利润3120亿美元

- 华尔街金融巨头有哪些?华尔街十大金融巨头排名排行榜

- 法国各大银行排名排行榜:法国巴黎银行排第二,第一名成立最早

- 德国银行排名排行榜:德国商业银行登榜,第一名德意志银行

- 巴西各大银行排名排行榜:巴西哪家银行最好?巴西银行仅第三

- 加拿大银行排名排行榜:皇家银行第一 历史最悠久的排名第四

- 2020全球500强排名排行榜完整版 世界五百强排名一览表

- 2020福布斯全球最新富豪排名排行榜 杰夫·贝佐斯位居世界首富第

- borrow borrow是什么意思

- 磁力搜索引擎是什么 什么叫“磁力搜索”

- 魔兽怀旧服金币交易平台5173 魔兽世界亚服怎么卖金

- 秋田犬币怎么样 什么是柴犬币

- tokenpocket下载 tokenpocket怎么使用

- 日币换人民币汇率计算器 nt换算rmb计算器

- 美元未来可能一路暴跌2022 2023年金价最便宜是多少

- 比特币最全历史价格明细 比特币历史最高价格是多少美元

- implication 硕士论文中最后一章“implication”是什么意思

- kitty磁力猫 磁力猫手机app