|

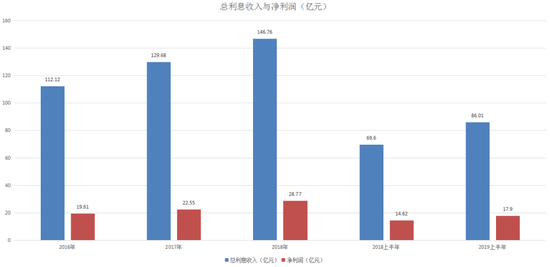

导语:茅台除是贵州银行的第二大股东外,更是贵州银行的核心价值所在。 几日前,贵州银行(HK:06199)刚刚通过港交所IPO聆讯,将于12月30日登陆港股市场,发售价暂定为2.46-2.61港元,预计将融资54-57亿港元。 贵州银行也是继贵阳银行(9.600, -0.07, -0.72%)A股上市后,贵州省第二家上市银行。按说这样一家银行上市本不该引起外界太多的关注,但背靠茅台集团还是给贵州银行吸来不少眼球。 业绩四平八稳 招股书显示,截止2019年6月底,贵州银行的总利息收入为86.01亿元,同比增长23.6%;净利润17.90亿元,同比增长22.4%。

最近三年,贵州银行的业绩同样处于稳增长趋势。公司总利息收入由2016年的112.12亿元增长至2018年底的146.76亿元,年化复合增长率约为14%;净利润方面,由2016年的19.61亿元增长至28.77亿元,年化复合增长率约为21%。 2016年至2019年上半年,贵州银行的资产质量不断向好,不良率由1.91%逐渐下降至1.09%。据保监会的资料,截止2018年底,中国商业银行的平均不良率为1.83%,贵州银行的数据明显优于行业平均水平。 众所周知,银行业务主要分为针对公司的对公业务、针对个人的零售业务以及金融市场业务。目前贵州银行的业务主要集中在对公业务上,同样在2016年至2018年期间,贵州银行公司法人的贷款比例分别高达86.5%、86.9%和87.0%,包括个人贷款在内的其他业务比重仅刚超一成。 同为贵州的上市银行,贵州银行依然与先一步上市的贵阳银行(SH:601997)存在差距。 贵阳银行成立于1997年,早于贵州银行。截止2019年6月30日,贵州银行资产总额为3896.22亿元,而贵阳银行的资产总额为5483.07亿元;贵州银行的净利润为17.90亿元,贵阳银行同期为26.53亿元。 尽管从历史底蕴、资产规模、盈利能力等多项指标来看,贵州银行都不及贵阳银行,但贵州的脊柱——茅台集团却是其第二大股东,持股比例高达14.13%,仅次于贵州省财政厅的15.49%。贵州银行可谓“含茅量”最高的上市公司,而如此高的“含茅量”又是如何炼成的? 缘起遵义 贵州银行成立于2012年,是由遵义市商业银行、六盘水市商业银行和安顺市商业银行这三家城商行合并而生。 其中,遵义市商业银行与茅台的渊源颇深,在2001年遵义市商业银行成立之初茅台就已入股。后随2011年增资扩股,茅台在遵义市商业银行的持股比例提升至15.27%。 成立之初,遵义市商业银行是遵义市辖区内规模最小、资产质量最差的银行。而在短短7年后,遵义市商业银行的总资产规模已经达到99亿元,存贷款的市场份额成为遵义市银行业的第一名,增速惊人。 2013年放开利率市场化后,各地城商行都面临极大考验,由于对资产和贷款的风险定价能力不足,单纯迎合市场会抬升城商行整体的负债成本;如果利率没有优势,又会造成存款规模流失。 因此,那时候的多数城商行陷入进退维谷的境地,迫不得已压缩贷款规模已成常态。很少有城商行能像贵州银行这样一路稳扩张。当然,这离不开茅台的鼎力相助。 此前有媒体对比过两组数据:2005年至2010年,茅台的货币资金为38.92亿元、44.74亿元、47.23亿元、80.94亿元、97.43亿元、128.88亿元。与之对应,遵义市商业银行的存款余额为42.99亿元、57.96亿元、67.48亿元、91.5亿元、突破100亿元、突破150亿元。两家公司的存款数据吻合度极高,此中意味不言自明。 2012年完成合并后,遵义市商业银行规模最大,所以贵州银行的大股东也仍由遵义市商业银行的股东继任,茅台在贵州银行的持股比例为7%。 2019年5月,贵州银行进行新一轮增股,在这轮增资后,贵州银行持股比例超过5%的大股东共有四名,分别是贵州省财政厅(15.49%)、茅台集团(14.13%)、贵安新区开发投资(8.48%)和遵义市国有资产投资(5.8%)。茅台成为贵州银行第二大股东,也铸就了这家“含茅量”最高的银行。 应对质疑 一直以来,由于跟贵州银行过于密切,茅台集团旗下的上市公司——贵州茅台(1168.000, -1.98,-0.17%)(SH:600519)时常被外界指责有涉嫌利益输送的质疑。 2012年,多家媒体质疑贵州茅台将210亿巨款存入当时的遵义银行,但最终的收益率却不足2%,茅台也为此深陷“输送门”。 上市公司将大量现金以低息存在关联银行,确有不合情理之处。在“输送门”发生不久,贵州茅台就开始着手建立财务公司,提升理财收益。 2013年3月贵州茅台财务公司正式获得审批,是贵州省获批的第一家法人财务公司,也是中国白酒行业的第一家财务公司。其中,上市公司出资额占注册资本的51%;茅台集团持股比例为35%;茅台酒厂集团技术开发公司持股比例为9%;习酒持股比例为5%。 茅台财务公司的主要业务为吸收成员单位的存款,并为成员单位办理贷款及融租租赁业务,此外还可以参与银行间同业拆借业务,相当于一家贵州茅台的内部银行。 仅成立不到半年时间,茅台财务公司就已经从旗下各成员单位获得存款余额超32亿元,而到2018年,贵州茅台旗下的资金几乎全部由财务公司所支配。

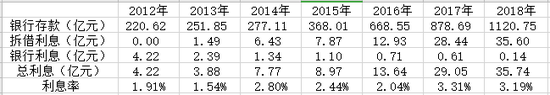

贵州茅台年末存款与利息,点击可看大图 在2012年前,贵州茅台的所有利息收入都是由银行存款所贡献,综合利息率低于2%;2013年贵州茅台组建财务公司,该业务逐渐开始贡献利息,但综合利息率却并未明显提升;从2014年开始,贵州茅台由银行存款贡献的利息不断降低,由拆借业务贡献的利息不断提升,综合利润率也呈上升趋势。 成立财务公司后,贵州茅台的利息收益率有所攀升,与银行间进行的正常拆借业务也不会受到质疑,成功规避了风险与质疑。 |

另一视角

换一换- 微信客户服务平台(微信诞生于哪一年)

- 北京整体喷砂机械厂家排名并附上它们的简要介绍

- 创业分析和综合分析一样吗?(不同概念的不同场景)

- ppp项目贷款怎么申请和审批?

- 360贷款投诉电话大全(快速解决贷款问题,让你安心借款)

- 2023元旦高速公路有免费吗?

- 现在的取暖煤真的降价了吗?

- 煤炭价格下月能降下来吗?

- 煤炭价格为什么会爆涨?

- 我们这边现在一吨自己烧锅炉的1400—1800元了,你们那里多少钱啊

- 美元在国际贸易中的关键作用及其对全球经济的影响

- 广东又开始限电了,是不是制造业产能过剩了?

- mg通胀连续超记录之后,还会怎么走?

- 欧盟提出应对气候变化一揽子计划,企业和消费者将受到哪些影响?

- 苏伊士运河被堵事件分析

- 苏伊士运河被堵,长荣公司预计赔多少钱?

- 为什么日本作为发达国家,日元却这么不值钱?

- 澳大利亚铜精矿出口暴跌80%,澳企还能顶得住吗?

- 听说在新西兰居住超过10年,到65岁就可以领取退休金对吗?

- 俄罗斯真的有全民免费医疗吗?

- 工商银行按揭车贷款审批时间及查询方法,快速获批攻略助您轻松申

- 按揭与抵押贷款的区别详解:用途、成本及期限大不同

- 按揭车可申请再贷款的三种方式详解

- 按揭与分期付款的区别:债权人、期限、利息及购房要求全解析

- 5000元无视一切必下款的口子有吗?给情况不好的您一次性发款,应

- 五千元贷款有哪些容易通过?5个不看征信的靠谱借款平台推荐

- 纯白户秒下款的新口子推荐:哪些网贷平台适合白户借贷?

- 2024年纯白户必选贷款平台推荐:5大不看征信的快速下款网贷口子

- 2024年好下款的网贷平台推荐:低门槛、快速放款的5大借贷软件

- 2024年急需用钱有哪些平台可借款?推荐5个无视征信、极速到账的

- 网贷逾期一年多,没人催收也没被起诉?

- P2P里的借方都可以不还钱了吗?为何不归为“失信”人?

- 如果网贷全面取缔来临,出借人和借款人,哪一个最受益?

- 卢志强从未投资团贷网 22万出借人觉得呢?

- 有多少人受了P2P的亏?有多少人投进去的钱拿不回来的?

- 手机hao被盗用,申请网贷,金融机构找我追款,怎么处理?

- 平台进行协商后要求借款者只还本金,不还征信会受到影响吗?

- 借了网贷钱后,还款也有套路?

- 欠了一大笔网贷,即将全面逾期,应该如何度过这个时期?

- 网贷逾期后,这个还款协议千万不能签!否则这辈子别想还清知道吗

- 创业板市场概述和开通创业板的条件介绍

- 深圳低佣金炒股开户方法

- 十大证券公司,哪个开户佣金费率最低?

- 新手小白玩股票怎么开户?

- 北京证券交易所做市交易业务详解

- 2023年全面注册制交易规则及其影响

- 股票坐轿子与抬轿子解析

- 可转债解析:兼具债权与股权的投资品种

- 招商银行网上银行官网(如何在网上开通招商银行的电子银行)

- 12378网贷协商还款有用吗(12378协商还款技巧)

- 是高市净率好还是低市净率好?

- 为什么最近很多人买基金都亏了?

- 基金都是牛市赚大钱,熊市亏大钱,为什么出现这样的情况?

- 为什么很多新基民喜欢买新基金?

- 首只ETF发行失败,基金募资失败或被清盘,投资者有哪些损失?

- 按照排行榜买基金,为什么总受伤?

- 100万用来买大盘基金,年收益用来当生活费,能不能做到一辈子不

- 投资者买基金时,买的是什么?

- “爆款基金”值得投资吗?

- 基金的表现,会均值回归吗?

- 如何看待那些把人民币兑换成美元现金放在家里的人?

- 今日人民币最新外汇牌价查询(2021年11月12号)

- 今日人民币最新外汇牌价查询(2021年11月11号)

- 今日人民币最新外汇牌价查询(2021年11月9号)

- usa的钱我们叫美元,那人民币走出国门,在国外叫什么?

- 今日人民币最新外汇牌价查询(2021年11月7号)

- 今日人民币最新外汇牌价查询(2021年11月6号)

- 今日人民币最新外汇牌价查询(2021年11月4号)

- 今日人民币最新外汇牌价查询(2021年11月2号)

- 今日人民币最新外汇牌价查询(2021年11月1号)

- 第24届冬奥会铜合金纪念币预约为何没有出现“秒杀”?

- 河南发现50吨特大金矿,对世界金价有影响吗?

- 个人储备较多黄金算违法吗?

- 可以把手里的闲钱买成黄金,来抵御货币贬值?

- 现货黄金行情分析软件下载后怎么做?

- 黄金典当和黄金回收,哪种方式好?

- Taper临近,滞胀担忧来袭,黄金真能翻身吗?

- 黄金现在跌到多少钱一克了?

- 非农数据“爆冷”,金价后续又将有怎样的走势?

- 2021年10月11号金店黄金价格今天多少一克?

- 2024元旦哪天是法定节假日呢英语 2024元旦是星期几

- 2023元旦高速收费吗现在 2023元旦为啥不免高速费

- 2023元旦农历日期 23年元旦时间

- 2023元旦哪天算加班呢视频 2023劳动节哪天算加班

- 2023元旦放假时间表图片大全 23年元旦假期安排

- 2023元旦海报宣传语图片 2023年元旦海报宣传语

- 2023元旦法定节假日是几天休息 2023法定节假日放假安排

- 2023元旦法定节假日是哪几天 2023年1月份国家法定假期几天

- 2023元旦节高速免费几天 2023年元旦免过路费吗

- 2024元旦要补班么 2024跨年是星期几

- 宝马金融贷款操作指南(详解宝马金融贷款流程)

- 夫妻两人每人月薪3000,工作稳定,小县城,能养的起比亚迪汉吗?

- 最近大雪,很多电动汽车都开不了了,电动汽车的发展之路是不是还

- 网友都说小米汽车以后会超越特斯拉,在技术上有实现的可能性吗?

- 特斯拉生产供应链基本都靠中国,为什么我们不能成,特斯拉能成?

- 汽车传感器市场分析,国产机会如何?

- 大家聊聊今年汽车行业市场行业现状与趋势?

- 存一万给一辆电动车,银行为什么那么大方?

- 为什么有那么多人骑电动车上班?

- 你觉得自动驾驶的前景如何?

- 中国城市GDP排名2020年排行榜-2020全国GDP省份排名一览表

- 2020年中国区块链企业百强榜

- 2019年全球银行千强排名,中国包揽前四,总利润3120亿美元

- 华尔街金融巨头有哪些?华尔街十大金融巨头排名排行榜

- 法国各大银行排名排行榜:法国巴黎银行排第二,第一名成立最早

- 德国银行排名排行榜:德国商业银行登榜,第一名德意志银行

- 巴西各大银行排名排行榜:巴西哪家银行最好?巴西银行仅第三

- 加拿大银行排名排行榜:皇家银行第一 历史最悠久的排名第四

- 2020全球500强排名排行榜完整版 世界五百强排名一览表

- 2020福布斯全球最新富豪排名排行榜 杰夫·贝佐斯位居世界首富第

- borrow borrow是什么意思

- 磁力搜索引擎是什么 什么叫“磁力搜索”

- 魔兽怀旧服金币交易平台5173 魔兽世界亚服怎么卖金

- 秋田犬币怎么样 什么是柴犬币

- tokenpocket下载 tokenpocket怎么使用

- 日币换人民币汇率计算器 nt换算rmb计算器

- 美元未来可能一路暴跌2022 2023年金价最便宜是多少

- 比特币最全历史价格明细 比特币历史最高价格是多少美元

- implication 硕士论文中最后一章“implication”是什么意思

- kitty磁力猫 磁力猫手机app