|

迎峰度夏时节已经悄然来临,用电需求增加的预期也较为强烈。前期保持强势的煤炭能否继续突破上涨?还是会在预期兑现的情况下掉头下行。笔者认为,随着前期供需紧张形势的转变,接下来煤炭市场的窘境将逐步得到缓解,价格也将在反弹乏力之后掉头下行。 一、七一后国内产量将得到进一步释放 原煤生产由降转升。5月份,生产原煤3.3亿吨,同比增长0.6%,上月为下降1.8%,比2019年同期增长0.6%,两年平均增长0.3%,日均产量1053万吨。1—5月份,生产原煤16.2亿吨,同比增长8.8%,比2019年同期增长9.8%,两年平均增长4.8%;分地区来看,晋陕蒙地区原煤产量 11.7 亿吨,同比 2020 年大幅增长 13%,增加 1.4 亿吨,集中度提高到 72.4%,主产区地位更加牢固。 2020年以来,在“倒查20年”以及安监、环保、煤管票政策加严的背景下,尽管煤炭价格升至高位,但我国煤炭主产区产量始终处于低位。虽然在2020年4季度冬季保供阶段产量有所提升,但到了今年3月份开始,煤炭产量释放再次受限。进入6月份,安全生产月叠加煤矿事故频发,使得产地安监力度保持高压态势,停产、检修煤矿数量继续增多,煤炭市场供给仍在收缩。另外,在“碳达峰、碳中和”的大背景之下,煤炭产能增加的进度也变缓。 积极的变化在于,七一前主产区部分煤矿短期停产,预计七一后这部分煤矿有望迅速复产。此外,5月末以来为增产保供,鄂尔多斯市人民政府依据有关文件,合计批复了至少16个露天矿项目临时用地申请,这些露天煤矿表土剥离后预计节后可快速地增加市场供应。另外近期发改委罕见唱空煤价,“预计7月份煤价将进入下降通道,价格将出现较大幅度下降”。主要原因是煤炭产量进一步增加,主要产煤地区停产煤矿将逐步恢复生产,预期7月初就能够恢复到6月上旬的生产水平,而且一些具备增产潜力的优质先进产能下半年还将逐步释放。

二、下半年进口量有长潜力 5月份,我国进口煤炭2104万吨,同比下降4.6%。1—5月份,我国累计进口煤炭11117万吨,同比下降25.2%。从2020 年 5 月份开始,煤炭进口量就出现了大幅减少,煤炭进口政策均有所收紧,尤其是今年以来澳煤进口几乎为零。另外由于国际煤价格也较高,海运费又持续高位运行,因此发运到港价格和内贸煤相比不占优势,加之海外梅供应紧张等因素,上半年的煤炭进口量表现不如预期。 后续,6月份华东和华南部分省份将全面放开对除澳洲煤以外的进口煤管控,6月底前到港的进口煤货源可以不计入全年额度。另外根据进口煤订单情况看,7月、8月将是进口煤到货的高峰期,进口量将有所增加,为国内煤炭供应提供有效补充。考虑到上半年进口总量较低,如果全年进口额度不变,则下半年进口增长存在潜力。

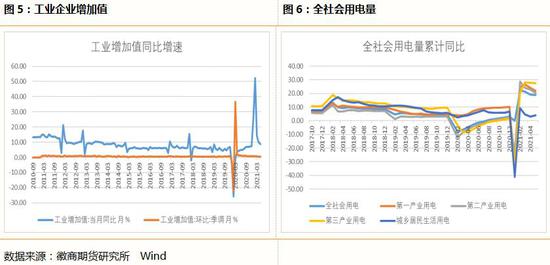

三、经济持续快速复苏,用电需求增长 国民经济保持稳定恢复。据国家统计局最新公布数据,5月份,规模以上工业增加值同比实际增长8.8%(以下增加值增速均为扣除价格因素的实际增长率),比2019年同期增长13.6%,两年平均增长6.6%。从环比看,5月份,规模以上工业增加值比上月增长0.52%。1-5月份,规模以上工业增加值同比增长17.8%,两年平均增长7.0%。6月份,中国制造业采购经理指数(PMI)为50.9%,较上月微落0.1个百分点,继续位于临界点以上,制造业延续稳定扩张态势。 5月份,我国经济持续稳定恢复,全社会用电量持续快速增长,达到6724亿千瓦时,同比增长12.5%。分产业看,第一产业用电量79亿千瓦时,同比增长13.9%;第二产业用电量4705亿千瓦时,同比增长11.5%,对全社会用电增长的贡献率约65%,是拉动全社会用电增长的主力;第三产业用电量1104亿千瓦时,同比增长23.4%,保持快速增长;城乡居民生活用电量836亿千瓦时,同比增长5.6%。 1-5月,全社会用电量累计32305亿千瓦时,同比增长17.7%。分产业看,第一产业用电量362亿千瓦时,同比增长21.6%;第二产业用电量21779亿千瓦时,同比增长18.6%;第三产业用电量5483亿千瓦时,同比增长27.8%;城乡居民生活用电量4681亿千瓦时,同比增长4.1%。 我国经济仍保持平稳扩张,叠加夏季炎热天气影响,煤炭消费量仍有可能出现超预期表现。

四、水电替代效应逐步显现 电力生产增速有所回落。5月份,发电6478亿千瓦时,同比增长7.9%,比2019年同期增长12.6%,两年平均增长6.1%,日均发电209亿千瓦时。1—5月份,发电31772亿千瓦时,同比增长14.9%,比2019年同期增长11.3%,两年平均增长5.5%。 分品种看,5月份,火电增速回落,水电、核电增速加快,太阳能发电由降转升,风电保持快速增长。其中,火电同比增长5.6%,以2019年5月份为基期,两年平均增长7.3%;水电增长12.1%,两年平均下降3.3%;核电增长10.2%,两年平均增长12.2%;风电增长20.7%,两年平均增长12.7%;太阳能发电增长8.7%,两年平均增长7.9%。 分月度来看,3月份我国火力发电量同比增速为25.7%,4月份同比增速为12.5%,5月份同比增速为5.6%,增速呈现逐月放缓趋势。这说明随着雨季的来临,水电开始加速发力,进入7-9月水电高峰期,水电替代效应将显现。 分类型来看,火力发电依然占据我国电力生产的主导部分。1-5月份,我国火力发电量23417.2亿千瓦时,同比增长16%,占全国发电量的比例提升至73.7%,比去年同期高了约1个百分点。水力发电量3684.8亿千瓦时,同比增长3.8%,占全国发电量的比例11.6%;风力发电量2382.3亿千瓦时,同比增长26.7%,占全国发电量的比例7.5%;核能发电量1592.1亿千瓦时,同比增长13.9%,占全国发电量的比例5.0%;太阳能发电量694.6亿千瓦时,同比增长7.9%,占全国发电量的比例2.2%。

五、总结 动力煤(783, -3.20, -0.41%)供需形势接下来将呈现一定的转变。供应端随着停限产煤矿的恢复生产以及进口煤炭的增加,一定程度上能缓解前期紧张的供应形势,需求端迎峰度夏叠加经济持续快速复苏,用电需求有增长,进入雨季水电高峰期,水电替代效应也将显现,同时夏季太阳能发电也快速增长,将大量替代火力发电,有效减少火电用煤需求。因此煤炭市场的供需紧张情况将将较6月份有所缓解,煤炭价格运行有望趋于平稳,盘面价格有望震荡走弱。不过需要注意的是,当前2109合约贴水较多,预计下行的空间有限。风险点:煤矿开工率未有提升;火电需求超预期。 |

另一视角

换一换- 微信客户服务平台(微信诞生于哪一年)

- 北京整体喷砂机械厂家排名并附上它们的简要介绍

- 创业分析和综合分析一样吗?(不同概念的不同场景)

- ppp项目贷款怎么申请和审批?

- 360贷款投诉电话大全(快速解决贷款问题,让你安心借款)

- 2023元旦高速公路有免费吗?

- 现在的取暖煤真的降价了吗?

- 煤炭价格下月能降下来吗?

- 煤炭价格为什么会爆涨?

- 我们这边现在一吨自己烧锅炉的1400—1800元了,你们那里多少钱啊

- 美元在国际贸易中的关键作用及其对全球经济的影响

- 广东又开始限电了,是不是制造业产能过剩了?

- mg通胀连续超记录之后,还会怎么走?

- 欧盟提出应对气候变化一揽子计划,企业和消费者将受到哪些影响?

- 苏伊士运河被堵事件分析

- 苏伊士运河被堵,长荣公司预计赔多少钱?

- 为什么日本作为发达国家,日元却这么不值钱?

- 澳大利亚铜精矿出口暴跌80%,澳企还能顶得住吗?

- 听说在新西兰居住超过10年,到65岁就可以领取退休金对吗?

- 俄罗斯真的有全民免费医疗吗?

- 含税和不含税价格下税款计算方法详解及实例

- 京东白条逾期一天会影响征信吗?如何有效处理?

- 京东金条借款失败原因及解决办法:额度、征信与频繁借贷

- 微信微粒贷详解:不属于传统网贷的数字信贷产品特性与优势

- 共同借款人连带责任与追偿权详解及应对策略

- 父母房屋抵押贷款是否查子女征信,如何确定影响因素与应对策略

- 2024年五大负债高也能通过的网贷平台推荐,快速借款无压力

- 2024年五大不查征信网贷平台推荐,适合征信不良者的贷款选择

- 2024年五大不查征信的网贷平台推荐及快速审核指南

- 五大快速到账的网贷平台推荐,简单申请、秒审核、高通过率借款

- 网贷逾期一年多,没人催收也没被起诉?

- P2P里的借方都可以不还钱了吗?为何不归为“失信”人?

- 如果网贷全面取缔来临,出借人和借款人,哪一个最受益?

- 卢志强从未投资团贷网 22万出借人觉得呢?

- 有多少人受了P2P的亏?有多少人投进去的钱拿不回来的?

- 手机hao被盗用,申请网贷,金融机构找我追款,怎么处理?

- 平台进行协商后要求借款者只还本金,不还征信会受到影响吗?

- 借了网贷钱后,还款也有套路?

- 欠了一大笔网贷,即将全面逾期,应该如何度过这个时期?

- 网贷逾期后,这个还款协议千万不能签!否则这辈子别想还清知道吗

- 创业板市场概述和开通创业板的条件介绍

- 深圳低佣金炒股开户方法

- 十大证券公司,哪个开户佣金费率最低?

- 新手小白玩股票怎么开户?

- 北京证券交易所做市交易业务详解

- 2023年全面注册制交易规则及其影响

- 股票坐轿子与抬轿子解析

- 可转债解析:兼具债权与股权的投资品种

- 招商银行网上银行官网(如何在网上开通招商银行的电子银行)

- 12378网贷协商还款有用吗(12378协商还款技巧)

- 是高市净率好还是低市净率好?

- 为什么最近很多人买基金都亏了?

- 基金都是牛市赚大钱,熊市亏大钱,为什么出现这样的情况?

- 为什么很多新基民喜欢买新基金?

- 首只ETF发行失败,基金募资失败或被清盘,投资者有哪些损失?

- 按照排行榜买基金,为什么总受伤?

- 100万用来买大盘基金,年收益用来当生活费,能不能做到一辈子不

- 投资者买基金时,买的是什么?

- “爆款基金”值得投资吗?

- 基金的表现,会均值回归吗?

- 如何看待那些把人民币兑换成美元现金放在家里的人?

- 今日人民币最新外汇牌价查询(2021年11月12号)

- 今日人民币最新外汇牌价查询(2021年11月11号)

- 今日人民币最新外汇牌价查询(2021年11月9号)

- usa的钱我们叫美元,那人民币走出国门,在国外叫什么?

- 今日人民币最新外汇牌价查询(2021年11月7号)

- 今日人民币最新外汇牌价查询(2021年11月6号)

- 今日人民币最新外汇牌价查询(2021年11月4号)

- 今日人民币最新外汇牌价查询(2021年11月2号)

- 今日人民币最新外汇牌价查询(2021年11月1号)

- 第24届冬奥会铜合金纪念币预约为何没有出现“秒杀”?

- 河南发现50吨特大金矿,对世界金价有影响吗?

- 个人储备较多黄金算违法吗?

- 可以把手里的闲钱买成黄金,来抵御货币贬值?

- 现货黄金行情分析软件下载后怎么做?

- 黄金典当和黄金回收,哪种方式好?

- Taper临近,滞胀担忧来袭,黄金真能翻身吗?

- 黄金现在跌到多少钱一克了?

- 非农数据“爆冷”,金价后续又将有怎样的走势?

- 2021年10月11号金店黄金价格今天多少一克?

- 2024元旦哪天是法定节假日呢英语 2024元旦是星期几

- 2023元旦高速收费吗现在 2023元旦为啥不免高速费

- 2023元旦农历日期 23年元旦时间

- 2023元旦哪天算加班呢视频 2023劳动节哪天算加班

- 2023元旦放假时间表图片大全 23年元旦假期安排

- 2023元旦海报宣传语图片 2023年元旦海报宣传语

- 2023元旦法定节假日是几天休息 2023法定节假日放假安排

- 2023元旦法定节假日是哪几天 2023年1月份国家法定假期几天

- 2023元旦节高速免费几天 2023年元旦免过路费吗

- 2024元旦要补班么 2024跨年是星期几

- 宝马金融贷款操作指南(详解宝马金融贷款流程)

- 夫妻两人每人月薪3000,工作稳定,小县城,能养的起比亚迪汉吗?

- 最近大雪,很多电动汽车都开不了了,电动汽车的发展之路是不是还

- 网友都说小米汽车以后会超越特斯拉,在技术上有实现的可能性吗?

- 特斯拉生产供应链基本都靠中国,为什么我们不能成,特斯拉能成?

- 汽车传感器市场分析,国产机会如何?

- 大家聊聊今年汽车行业市场行业现状与趋势?

- 存一万给一辆电动车,银行为什么那么大方?

- 为什么有那么多人骑电动车上班?

- 你觉得自动驾驶的前景如何?

- 中国城市GDP排名2020年排行榜-2020全国GDP省份排名一览表

- 2020年中国区块链企业百强榜

- 2019年全球银行千强排名,中国包揽前四,总利润3120亿美元

- 华尔街金融巨头有哪些?华尔街十大金融巨头排名排行榜

- 法国各大银行排名排行榜:法国巴黎银行排第二,第一名成立最早

- 德国银行排名排行榜:德国商业银行登榜,第一名德意志银行

- 巴西各大银行排名排行榜:巴西哪家银行最好?巴西银行仅第三

- 加拿大银行排名排行榜:皇家银行第一 历史最悠久的排名第四

- 2020全球500强排名排行榜完整版 世界五百强排名一览表

- 2020福布斯全球最新富豪排名排行榜 杰夫·贝佐斯位居世界首富第

- borrow borrow是什么意思

- 磁力搜索引擎是什么 什么叫“磁力搜索”

- 魔兽怀旧服金币交易平台5173 魔兽世界亚服怎么卖金

- 秋田犬币怎么样 什么是柴犬币

- tokenpocket下载 tokenpocket怎么使用

- 日币换人民币汇率计算器 nt换算rmb计算器

- 美元未来可能一路暴跌2022 2023年金价最便宜是多少

- 比特币最全历史价格明细 比特币历史最高价格是多少美元

- implication 硕士论文中最后一章“implication”是什么意思

- kitty磁力猫 磁力猫手机app